央视网消息:一纸个人信用报告背后,关系着每个人的金融生活,特别是贷款、信用卡消费等。而哪些信息会被采集? 它们又将如何影响一个人的房贷、车贷、信用卡消费等? 近日,中国人民银行最新披露了关于个人信用报告的相关信息。新一年,这些和信用有关的事儿,要留意了。

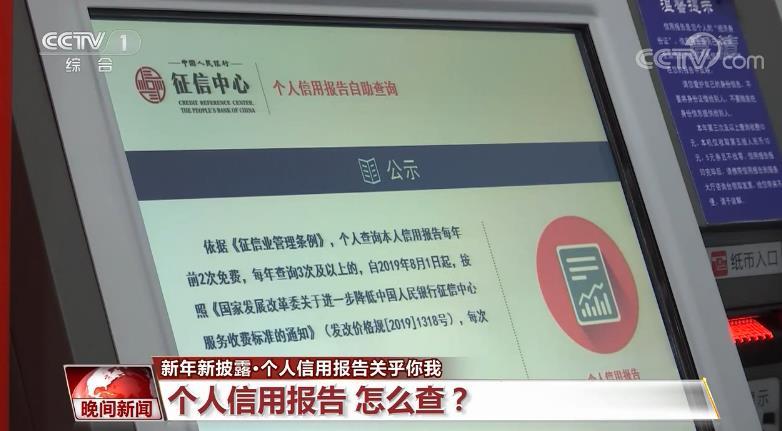

个人信用报告 怎么查?

根据规定,信息主体可以向征信机构查询自身信息。在全国各地人民银行分支机构以及部分金融机构网点、部分地区政务大厅,都可以通过自助查询机等进行查询。个人信息主体有权每年两次免费获取本人的信用报告。第三次开始收费10元。

个人信用报告 有什么?

一共6页的报告中除了基本的个人信息外,还包括三大类信息: 一是信贷信息:包括贷款、信用卡、担保、租赁等;二是先消费后付款的信用信息,主要包括了电信等公用事业;三是公共信息,包括行政许可、行政处罚,还有法院的失信被执行人信息。如果有不良记录,会出现在基本信息后面的“逾期及违约信息概要”一栏中。对于百姓关心的,水电煤气等缴费信息,央行负责人表示,未来哪一项可以进个人信用报告,还需进一步研究。

不良信息会被保存多久?

中国人民银行征信中心副主任王晓蕾说,不良信息自终止之日起,五年(后),将在信用报告当中删除,这个是计算机自动设置的。

有不良记录一定贷不到款吗?

银行方面表示,从实际操作来看,并不是一有逾期或不良,所有银行都会对你说“不”。商业银行内会有一套比较科学的算法,把查到的征信信息根据实际情况加工处理,最后生成一个分数,如果达到了进入门槛,仍然会继续后续的审批。

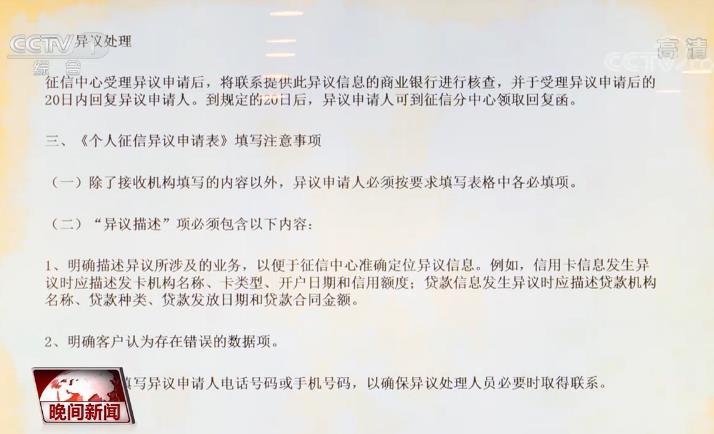

发现信息错误怎么提出异议?

查询后,如果认为征信机构采集、保存、提供的信息存在错误、遗漏的,信息主体有权向征信机构或者信息提供者提出异议,要求更正。

中国人民银行征信中心副主任王晓蕾说,不管是发卡行提异议,或者到征信中心提异议,我们都会马上启动这个过程。

2019年1月至11月,中国人民银行征信中心共受理个人征信异议申请4.9万笔,异议解决率99.6%,异议处理时间平均十几天。

守信者,时时受益;失信者,处处受限。我们欣喜地看到,随着制度设计不断发挥作用,越来越多的公民把信用当做刚需,把守信当做人生的必选项,这正是推进个人信用报告的意义。

请输入验证码